開業届を提出するメリット【個人事業主を検討している方へ】

開業届(正式名称:個人事業の開業・廃業等届出書)とは、個人が事業を開始する際に税務署に提出する書類です。

個人事業主になるにあたって開業届を出す、ということを聞いた方もいるかと思うのですが、そもそも開業届は出した方がいいんでしょうか?

結論:出しておくと税金がお得になる

結論から言うと、開業届は青色申告で確定申告をするために必要で、青色申告で確定申告をすると税金がお得になります。

ケースバイケースですが、15万程度納める税金が少なくなる可能性があります。(収入・経費などの場合による)

これが開業届を出すメリットになります。

確定申告ってなに?

では、確定申告とはなんでしょうか?

確定申告とは、事業を行っている個人事業主が、その事業の会計を税務署に報告して、税金を納めることです。また、本業が会社員でも、副業である程度の利益が出た場合は確定申告が必要になります。(その他のケースも有り)

例として、以下の条件になると確定申告が必要です。

- 継続している事業をしていて、年の利益が48万円を超えたとき

- 本業は会社員で、副業で始めた事業で年の利益が20万を超えたとき

仮に確定申告をしないと、後から払うべきだった税金に延滞料金が加わって請求されたり、最悪の場合、脱税として税務署の調査が入り刑事罰を課される可能性があります。

青色申告ってなに?

確定申告の方式には、2つの種類があります。青色申告と白色申告です。

- 白色申告:比較的簡易な申告方法で、青色申告に比べて提出書類が少ない。しかし、特定の控除は受けられない。

- 青色申告:帳簿を正確に記帳する必要があり、青色申告特別控除などの税制上の優遇がある。

ただ、いちおう2種類あるのですが、実際は青色申告一択です!

白色申告のメリットは、青色申告と比べて、少しだけ手間がかからないことです。

ただ、少しの手間をかけて青色申告をすれば、冒頭に書いたように15万円程度の税金がお得になります。かなり割に合う手間だと思うので、青色申告をオススメします。

青色申告と開業届の関係

さて、このお得な青色申告で確定申告をする場合には、事前に税務署に以下の書類を出す必要があります。

- 開業届:事業開始後、1か月以内に開業届を提出する。

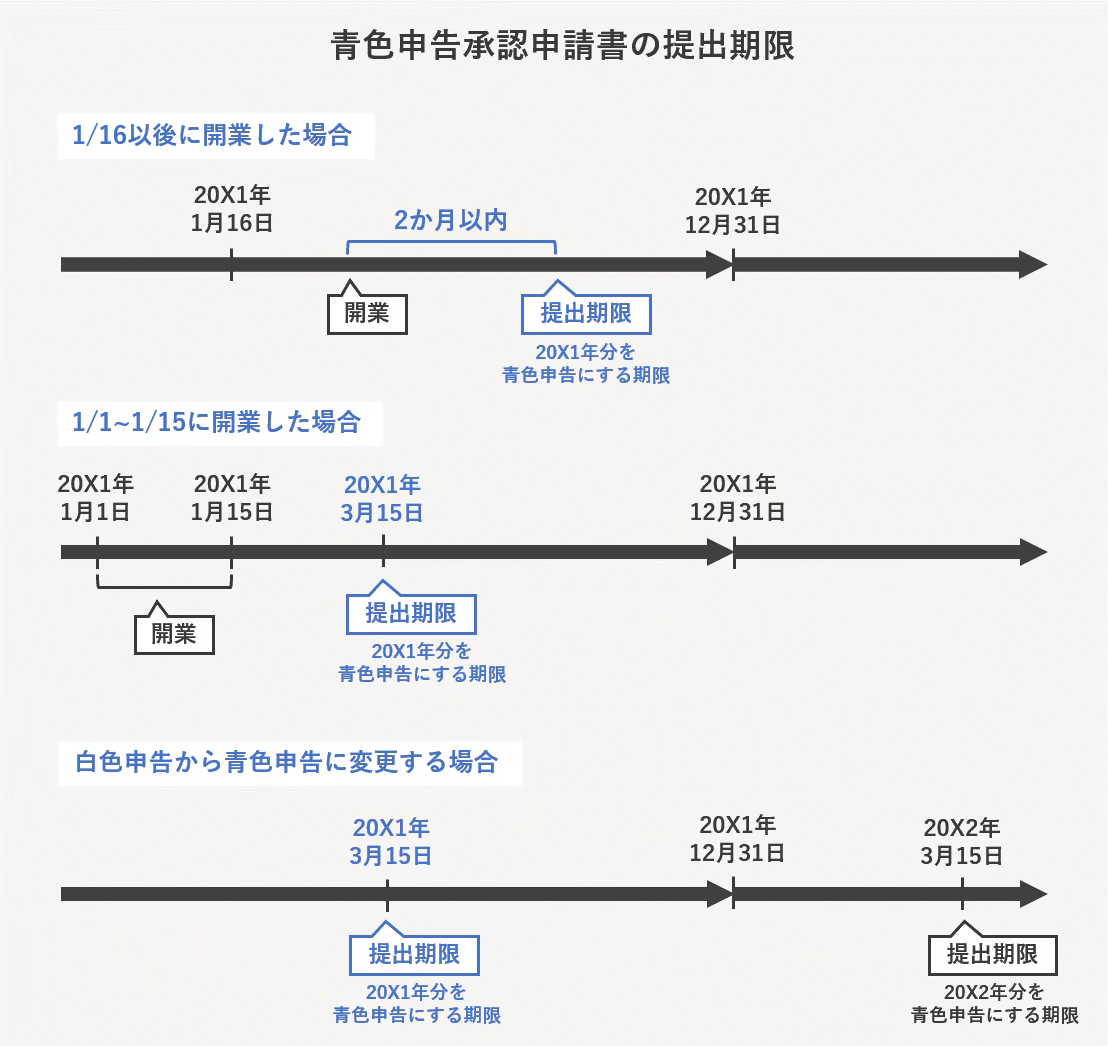

- 青色申告承認申請書:青色申告を行いたい年の3月15日までに提出する。

ここで開業届が登場します。

そして、開業届と共に青色申告承認申請書も出すことで、青色申告が可能になります。

青色申告承認申請書は、開業届とセットで提出すことが一般的です。

開業届を出すタイミング

開業届出すタイミングは正式には開業したらすぐにとされていますが、実際は提出日よりも前の日付を記入して出すことも可能なので、あまり気にする必要はないかもしれません。

なお、青色申告承認申請書は開業届とセットで出すのがオススメです!

少し細かい話になるのですが、青色申告承認申請書の提出が開業日から2ヶ月を過ぎてしまうと、その年の確定申告に青色申告を使うことができず、白色申告で出すことになってしまうからです。

なお、ある年を白色申告で出した場合でも、あらためて次の年の3/15までに青色申告承認申請書を提出すれば、青色申告で確定申告をすることが可能になります。

[PR]開業届・青色申告承認申請書を作成するには

そんな開業届・青色申告承認申請書ですが、作成するのは我らがマネーフォワード クラウドの開業届作成サービスを利用するのが便利です。

簡単3ステップで、作成から税務署への提出まで行うことができます。しかも無料です!

必要項目を入力していくだけで、簡単に作成できます。

自分で税務署から書類を取り寄せて作成・提出するのは面倒ですが、マネーフォワード クラウド開業届を使うとかなり楽に提出することができるのでオススメです。

気になる方は、詳細は以下をご参考ください。

個人事業主の開業手続きをラクに!【マネーフォワード クラウド開業届】